Người Mỹ cũng tháo chạy khỏi các ngân hàng lớn và đồng đô la Mỹ

Vào ngày 10/3/2023 tại California, Mỹ, một nhân viên của Ngân hàng Thung lũng Silicon (SVB) nói với những người gửi tiền bên ngoài rằng ngân hàng đã đóng cửa. Người Mỹ đang rút tiền gửi khỏi các định chế tài chính Hoa Kỳ - Khách hàng muốn tìm kiếm lợi nhuận nơi khác

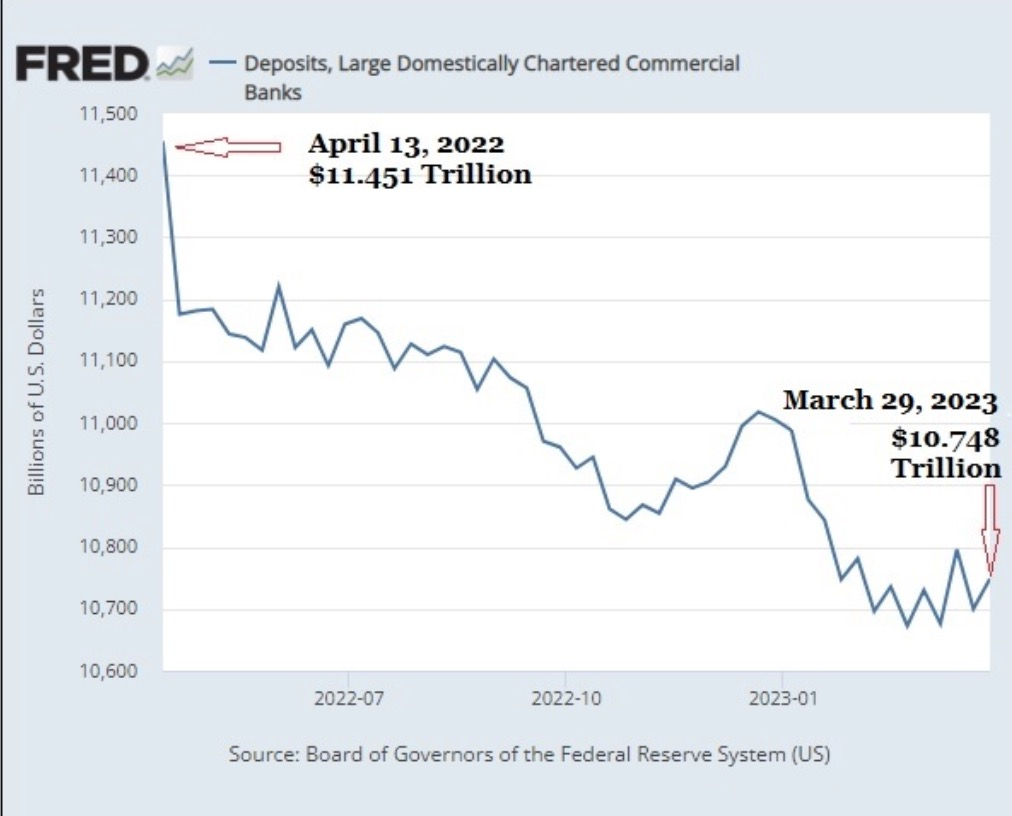

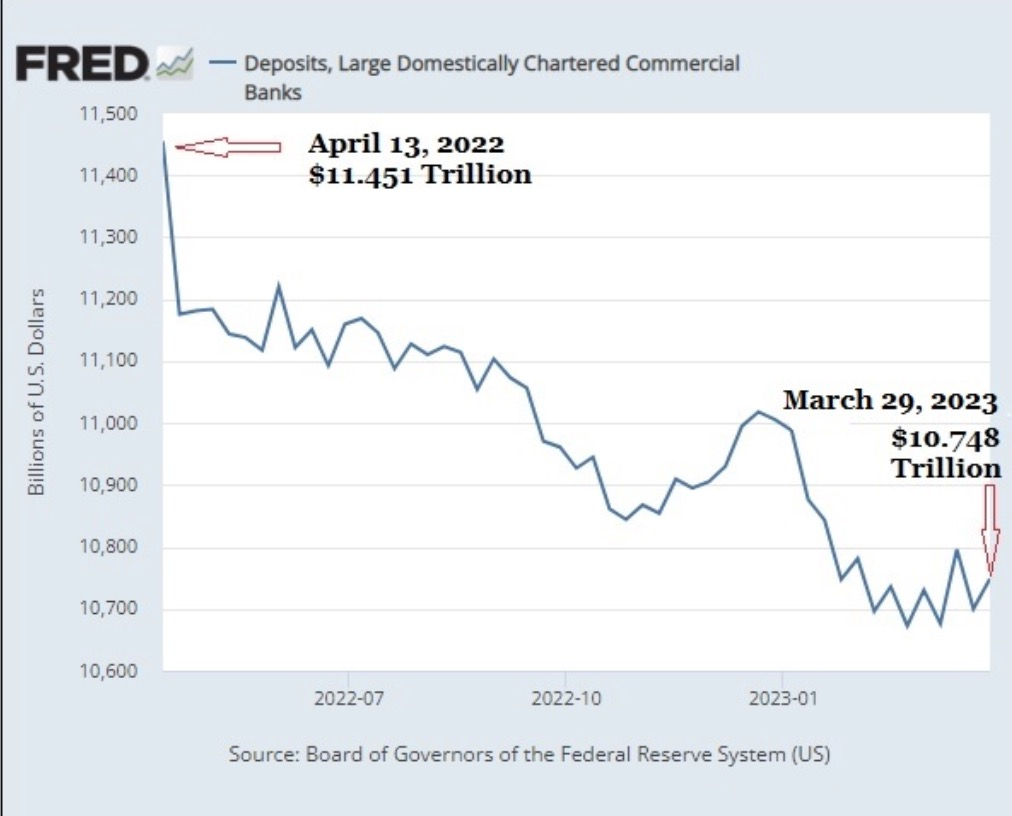

Theo thống kê, trong một năm qua, số tiền rút khỏi 25 định chế tài chính lớn nhất Hoa Kỳ là 700 tỷ USD. Xu hướng này vẫn đang tiếp tục. Hãng tin Reuters bình luận nguyên nhân quan trọng là người gửi tiền ở Mỹ muốn tìm kiếm lợi nhuận cao hơn. Nhưng còn một nguyên nhân nữa, đồng USD đang mất giá bởi lạm phát, do đó người gửi tiền phải tìm cách trú ẩn ở những tài sản an toàn hơn đồng bạc xanh.

Trong một năm qua, 700 tỷ tiền gửi đã rút khỏi 25 ngân hàng lớn nhất nước Mỹ (Nguồn: Fed St. Louis)

Trong một năm qua, 700 tỷ tiền gửi đã rút khỏi 25 ngân hàng lớn nhất nước Mỹ (Nguồn: Fed St. Louis)

Tình trạng người dân rút tiền khỏi các ngân hàng Hoa Kỳ đã lặng lẽ diễn ra trong một năm qua và ngày càng trở nên rõ ràng hơn, nhất là trong quý 1/2023 sau khi 03 tổ hợp tài chính - ngân hàng của Hoa Kỳ phá sản.

Theo số liệu của Cục dự trữ liên bang Mỹ Fed St.Louis, từ ngày 13/4/2022 đến 29/3/2023, khoảng 700 tỷ USD tiền gửi đã giảm tại 25 ngân hàng lớn nhất Mỹ. Việc này diễn ra không chỉ bởi cú sốc phá sản 3 ngân hàng vừa và nhỏ hồi tháng 3/2023 vừa qua.

Thực tế, từ khi bước chân vào đại dịch Covid-19 (tháng 1/2020), việc Fed tăng cung tiền quá mức và chi tiêu chính phủ lớn chưa từng có đã khiến tiền dư thừa trong nền kinh tế.

Theo số liệu của Fed St. Louis, tiền gửi huy động bởi 25 ngân hàng thương mại đã tăng thêm khoảng 4,5 nghìn tỷ USD trong 2 năm 2020-2021; khá tương đồng với bảng cân đối mở rộng của Fed. Việc giảm 700 tỷ USD mới chiếm 1/6 số tiền đã tăng thêm trong 2 năm đại dịch.

Tuy nhiên, việc huy động tiền gửi tăng sốc và giảm sốc là điều có thể tiếp tục diễn ra khi nền kinh tế thu hẹp lại. Các khoản cho vay luôn dài hạn, các khoản đầu tư càng dài hạn hơn các khoản cho vay. Điều này có thể thúc đẩy khó khăn thanh khoản hơn nữa tại các ngân hàng thương mại Mỹ; đặc biệt khi các thị trường mà ngân hàng đã đầu tư vào đó như trái phiếu, cổ phiếu, phái sinh... có vấn đề.

Việc tiền gửi giảm sốc còn có nguyên nhân từ lạm phát cao và cú sốc 03 tổ hợp tài chính - ngân hàng phá sản trong tháng 3/2023 vừa qua. Lạm phát cao khiến người gửi tiền có xu hướng tìm tới các tài sản có mức sinh lời cao tương ứng, hoặc ít nhất là trú ẩn an toàn trong vàng, kim loại quý. Lo ngại rủi ro ngân hàng cũng khiến dòng tiền rút khỏi hệ thống do vấn đề tâm lý, niềm tin thị trường.

Theo Reuters, tiền gửi tại ngân hàng giám sát State Street Corp và ngân hàng khu vực M&T Bank Corp, đều giảm khoảng 3%. Tiền gửi tại Charles Schwab Corp giảm 11% so với quý trước. Cổ phiếu của State Street đã giảm 9,2%, đóng cửa ở mức 72,68 USD vào thứ Hai (17/4),

Mặc dù, xét về dài hạn, tiền gửi đang lặng lẽ sụt giảm trong hệ thống ngân hàng. Nhưng trong tuần kết thúc ngày 5/4, dữ liệu của Cục Dự trữ Liên bang công bố vào thứ Sáu cho thấy tiền gửi tại tất cả các ngân hàng thương mại đã tăng lên 17,43 nghìn tỷ USD, mức tăng được chia đều giữa 25 ngân hàng lớn nhất và các ngân hàng vừa và nhỏ.

Như vậy, tiền gửi tại các ngân hàng lớn nhất cao hơn mức trước khi Ngân hàng Thung lũng Silicon và Ngân hàng Signture sụp đổ, nhưng tại các ngân hàng nhỏ tiền gửi vẫn thấp hơn mức huy động trước đó.

Rõ ràng, làn sóng rút tiền gửi từ các ngân hàng nhỏ sang các ngân hàng lớn do thị trường mất niềm tin đang diễn ra.

Thị trường vẫn lo ngại về các khoản chứng khoán nợ mà các ngân hàng Hoa Kỳ đang nắm giữ; các khoản thua lỗ từ mảng đầu tư này chưa được hạch toán và chưa bộc lộ khi ngân hàng chưa bán ra. Giám đốc điều hành của ngân hàng Schwab, một trong những ngân hàng có lo ngại lớn nhất về lỗ chứng khoán nợ, ông Walter Bettinger, bình luận rằng đây chỉ là đồn đoán, và rằng "rủi ro này đã qua đi", theo Reuters.

Trong một năm qua, 700 tỷ tiền gửi đã rút khỏi 25 ngân hàng lớn nhất nước Mỹ (Nguồn: Fed St. Louis)

Trong một năm qua, 700 tỷ tiền gửi đã rút khỏi 25 ngân hàng lớn nhất nước Mỹ (Nguồn: Fed St. Louis)Tình trạng người dân rút tiền khỏi các ngân hàng Hoa Kỳ đã lặng lẽ diễn ra trong một năm qua và ngày càng trở nên rõ ràng hơn, nhất là trong quý 1/2023 sau khi 03 tổ hợp tài chính - ngân hàng của Hoa Kỳ phá sản.

Theo số liệu của Cục dự trữ liên bang Mỹ Fed St.Louis, từ ngày 13/4/2022 đến 29/3/2023, khoảng 700 tỷ USD tiền gửi đã giảm tại 25 ngân hàng lớn nhất Mỹ. Việc này diễn ra không chỉ bởi cú sốc phá sản 3 ngân hàng vừa và nhỏ hồi tháng 3/2023 vừa qua.

Thực tế, từ khi bước chân vào đại dịch Covid-19 (tháng 1/2020), việc Fed tăng cung tiền quá mức và chi tiêu chính phủ lớn chưa từng có đã khiến tiền dư thừa trong nền kinh tế.

Theo số liệu của Fed St. Louis, tiền gửi huy động bởi 25 ngân hàng thương mại đã tăng thêm khoảng 4,5 nghìn tỷ USD trong 2 năm 2020-2021; khá tương đồng với bảng cân đối mở rộng của Fed. Việc giảm 700 tỷ USD mới chiếm 1/6 số tiền đã tăng thêm trong 2 năm đại dịch.

Tuy nhiên, việc huy động tiền gửi tăng sốc và giảm sốc là điều có thể tiếp tục diễn ra khi nền kinh tế thu hẹp lại. Các khoản cho vay luôn dài hạn, các khoản đầu tư càng dài hạn hơn các khoản cho vay. Điều này có thể thúc đẩy khó khăn thanh khoản hơn nữa tại các ngân hàng thương mại Mỹ; đặc biệt khi các thị trường mà ngân hàng đã đầu tư vào đó như trái phiếu, cổ phiếu, phái sinh... có vấn đề.

Việc tiền gửi giảm sốc còn có nguyên nhân từ lạm phát cao và cú sốc 03 tổ hợp tài chính - ngân hàng phá sản trong tháng 3/2023 vừa qua. Lạm phát cao khiến người gửi tiền có xu hướng tìm tới các tài sản có mức sinh lời cao tương ứng, hoặc ít nhất là trú ẩn an toàn trong vàng, kim loại quý. Lo ngại rủi ro ngân hàng cũng khiến dòng tiền rút khỏi hệ thống do vấn đề tâm lý, niềm tin thị trường.

Theo Reuters, tiền gửi tại ngân hàng giám sát State Street Corp và ngân hàng khu vực M&T Bank Corp, đều giảm khoảng 3%. Tiền gửi tại Charles Schwab Corp giảm 11% so với quý trước. Cổ phiếu của State Street đã giảm 9,2%, đóng cửa ở mức 72,68 USD vào thứ Hai (17/4),

Mặc dù, xét về dài hạn, tiền gửi đang lặng lẽ sụt giảm trong hệ thống ngân hàng. Nhưng trong tuần kết thúc ngày 5/4, dữ liệu của Cục Dự trữ Liên bang công bố vào thứ Sáu cho thấy tiền gửi tại tất cả các ngân hàng thương mại đã tăng lên 17,43 nghìn tỷ USD, mức tăng được chia đều giữa 25 ngân hàng lớn nhất và các ngân hàng vừa và nhỏ.

Như vậy, tiền gửi tại các ngân hàng lớn nhất cao hơn mức trước khi Ngân hàng Thung lũng Silicon và Ngân hàng Signture sụp đổ, nhưng tại các ngân hàng nhỏ tiền gửi vẫn thấp hơn mức huy động trước đó.

Rõ ràng, làn sóng rút tiền gửi từ các ngân hàng nhỏ sang các ngân hàng lớn do thị trường mất niềm tin đang diễn ra.

Thị trường vẫn lo ngại về các khoản chứng khoán nợ mà các ngân hàng Hoa Kỳ đang nắm giữ; các khoản thua lỗ từ mảng đầu tư này chưa được hạch toán và chưa bộc lộ khi ngân hàng chưa bán ra. Giám đốc điều hành của ngân hàng Schwab, một trong những ngân hàng có lo ngại lớn nhất về lỗ chứng khoán nợ, ông Walter Bettinger, bình luận rằng đây chỉ là đồn đoán, và rằng "rủi ro này đã qua đi", theo Reuters.

------------------

Các tổ chức tài chính của Hoa Kỳ mất tiền gửi khi khách hàng tìm kiếm lợi nhuận cao hơn

17/04/2023 (Reuters) -Tiền gửi tại ba tổ chức tài chính đã giảm trong quý đầu tiên do cuộc khủng hoảng lớn nhất của ngành trong hơn một thập kỷ đã thúc đẩy dòng vốn chảy ra ngoài, với việc khách hàng tìm kiếm lợi nhuận tốt hơn ở những nơi khác.

Tiền gửi tại ngân hàng giám sát State Street Corp (NYSE:STT) và ngân hàng khu vực M&T Bank Corp (NYSE:MTB) mỗi ngân hàng giảm 3%, trong khi tiền gửi tại Charles Schwab (NYSE:SCHW) Corp giảm 11% so với quý trước.

Cổ phiếu của State Street giảm 9,2%, đóng cửa ở mức 72,68 USD vào thứ Hai, kéo theo các công ty cùng ngành như Northern Trust Corp (NASDAQ:NTRS) và Bank of New York Mellon (NYSE:BK) Corp, trong khi cổ phiếu của công ty môi giới và tư vấn tài chính Schwab đóng cửa cao hơn 3,9%. và cổ phiếu M&T Bank tăng gần 8%.

Kết quả đánh dấu một khởi đầu hỗn hợp cho một tuần bận rộn, trong đó một số người cho vay trong khu vực dự kiến sẽ báo cáo thu nhập và tác động từ sự sụp đổ của hai ngân hàng vào tháng trước.

Các nhà đầu tư cũng sẽ phân tích bình luận điều hành để biết chi tiết về tác động kinh tế từ việc thắt chặt định lượng của Cục Dự trữ Liên bang, điều này đã làm tăng thu nhập kiếm được thông qua cho vay nhưng đồng thời cũng gây ra sự không chắc chắn.

Cả Schwab và M&T Bank đều có thu nhập lãi tăng vọt để vượt qua kỳ vọng về lợi nhuận, nhưng State Street đã giảm sút sau khi dòng tiền của khách hàng rút ra làm ảnh hưởng đến phí của họ.

Nhà phân tích Susan Katzke của Credit Suisse đã viết trong một lưu ý nghiên cứu rằng thu nhập của State Street không đạt được ước tính do thu nhập lãi ròng thấp hơn dự kiến. Katzke viết rằng công ty đã cho thấy dòng tiền chảy ra nhiều hơn từ các tài khoản không chịu lãi suất.

Có sự cạnh tranh ngày càng tăng đối với tiền gửi. Apple Inc (NASDAQ: AAPL) cho biết hôm thứ Hai rằng người dùng Thẻ Apple có thể kiếm được 4,15% trên tài khoản tiết kiệm của họ, cao gấp mười lần so với mức trung bình quốc gia.

Dữ liệu của Cục Dự trữ Liên bang công bố vào thứ Sáu cho thấy tiền gửi tại tất cả các ngân hàng thương mại đã tăng lên 17,43 nghìn tỷ đô la trong tuần kết thúc vào ngày 5 tháng 4, mức tăng được chia đều giữa 25 ngân hàng lớn nhất và các ngân hàng vừa và nhỏ. Điều đó khiến tiền gửi tại các ngân hàng lớn nhất cao hơn mức trước khi Silicon Valley Bank và Signature Bank (OTC: SBNY) sụp đổ, nhưng tại các ngân hàng nhỏ vẫn thiếu mức trước đó.

Schwab, bị cuốn vào cuộc khủng hoảng vào tháng trước, đã tạm dừng việc mua lại cổ phiếu, nhưng chuyển sang xoa dịu những lo ngại về sức mạnh tài chính của mình. Giám đốc điều hành của nó, Walter Bettinger, đã giải quyết bài bình luận về danh mục chứng khoán nợ do các ngân hàng nắm giữ, bao gồm cả Schwab, được tiết lộ là khoản lỗ chưa thực hiện trong thu nhập của họ.

“Tôi chắc chắn hy vọng rằng vào thời điểm này, những đồn đoán ngắn hạn rằng chúng ta sẽ thấy mình ở một vị trí buộc phải bán những chứng khoán có khoản lỗ tạm thời trên giấy tờ đã bị dập tắt,” Bettinger nói trong một cuộc gọi hội nghị.

Giám đốc cấp cao của Fitch Bain Rumohr cho biết doanh thu ròng của Schwab có thể bị áp lực nhẹ trong suốt năm 2023 do các nguồn tài trợ chi phí cao hơn ảnh hưởng đến thu nhập lãi ròng, "nhưng quy mô và quy mô của công ty ... sẽ hỗ trợ tỷ suất lợi nhuận ở mức phù hợp với mức lịch sử."

Các tổ chức tài chính của Hoa Kỳ bị ảnh hưởng bởi mất tiền gửi khi khách hàng tìm kiếm lợi nhuận cao hơn

https://www.investing.com/news/stock-market-news/charles-schwab-beats-profit-estimates-on-higher-rates-deposits-drop-3057001

Không có nhận xét nào:

Đăng nhận xét