Nợ xấu của Trung Quốc và giải pháp "che giấu"

Nợ xấu theo công bố của Trung Quốc rất thấp, luôn duy trì ở mức 1-2% tổng dư nợ. Tuy vậy các hãng đánh giá tín nhiệm và nhiều chuyên gia tài chính thế giới đều tin rằng nợ xấu trong hệ thống NHTM của nền kinh tế này cao hơn con số công bố từ 14-15 lần. Reuters, trong một bài báo đăng vào năm 2019, tin rằng nợ xấu thực của Trung Quốc cao hơn con số công bố chính thức khoảng 14 lần; dẫn chứng rằng nợ xấu giảm còn một nửa sau khi chính quyền Bắc Kinh xử lý bằng “kỹ thuật” năm 2009-2010; bán nợ xấu cho doanh nghiệp xử lý nợ mà nhà nước thành lập.

Một nhân viên ngân hàng Trung Quốc chuẩn bị đếm một xấp USD và 1 chồng tờ 100 nhân dân tệ tại một ngân hàng ở Hợp Phì, tỉnh An Huy, Trung Quốc, vào ngày 9/3/2010. (Ảnh: STR/AFP qua Getty Images)

Nợ của hệ thống NHTM là một trong 3 cấu phần nợ quốc gia, có tác động lớn nhất tới tăng trưởng và ổn định của nền kinh tế đó. Thực tế, các cuộc khủng hoảng tài chính gần đây đều bắt nguồn từ việc nợ xấu của hệ thống NHTM không được nhận diện đúng và đủ.

Ở Mỹ năm 2008-2009 nợ xấu ẩn mình dưới hình thức nợ dưới chuẩn của chứng khoán nợ (MBS và CDO). Ở Nhật vào thập kỷ 90, khi khủng hoảng vỡ nợ diễn ra thì nợ xấu thực sau đó được xác nhận là gấp 20 lần nợ xấu báo cáo trên sổ sách. Bởi vậy, với hệ thống tài chính hiện đại thì nợ xấu, chất lượng tài sản của các NHTM là dấu hiệu cảnh báo sớm khủng hoảng tài chính.

1. Nợ xấu thực của Trung Quốc cao gấp 14-15 lần số liệu công bố bởi PBoC

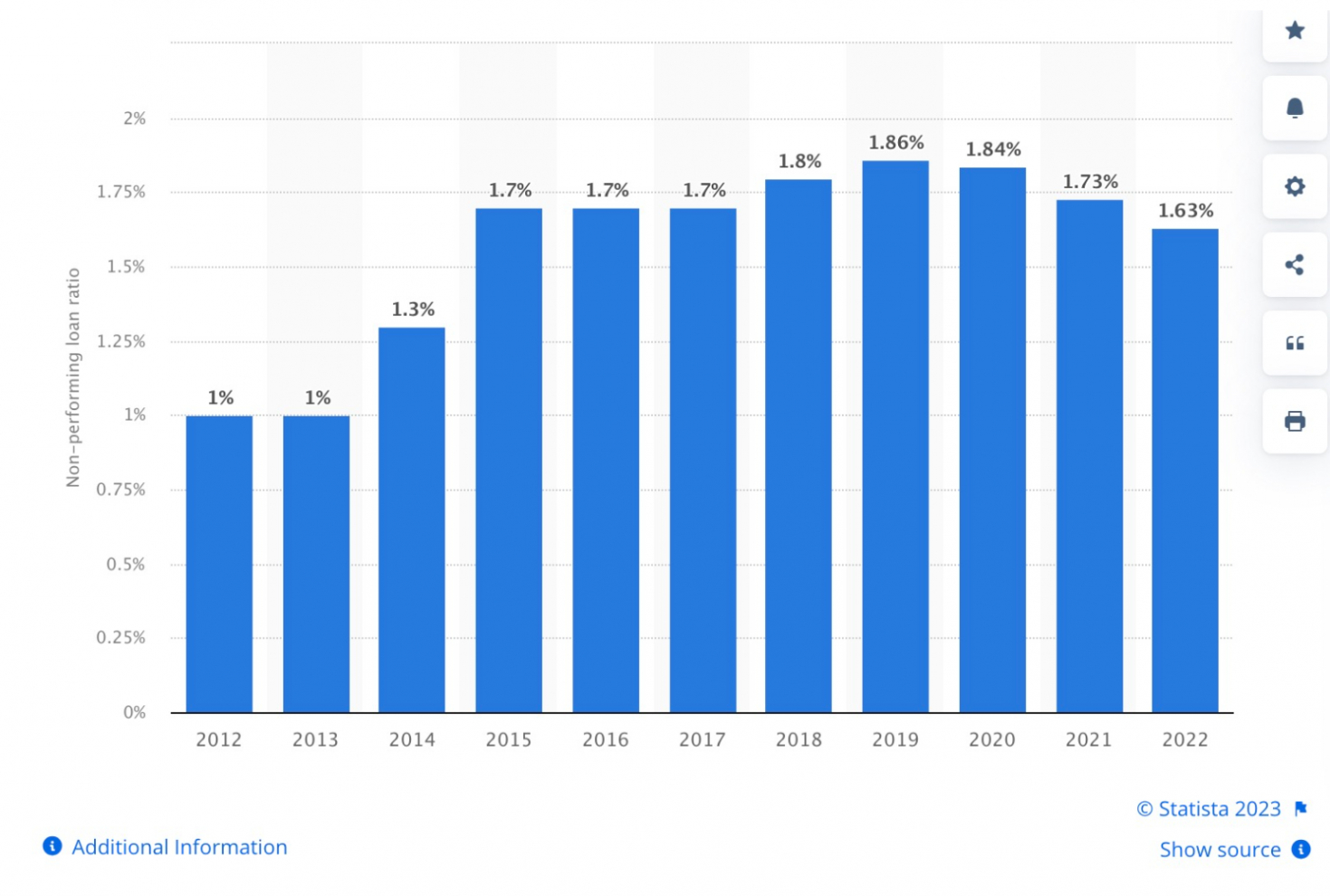

Theo công bố của Ngân hàng Nhân dân Trung Quốc (PBoC), tỷ lệ nợ xấu/tổng dư nợ của hệ thống NHTM nước này tăng mạnh vào năm 2019. Điều kỳ lạ là tỷ lệ nợ xấu giảm mạnh trong 3 năm toàn Trung Quốc đóng cửa vì chính sách “zero-Covid" phong tỏa ngặt nghèo của Chủ tập Tập Cận Bình.

Vào cuối năm 2022, tỷ lệ nợ xấu theo công bố của PBOC là 1,63%. Sáu tháng đầu năm 2023, tỷ lệ này được tuyên bố ở mức 1,6%. Ngay cả năm 2010, khi cả thế giới lao đao vì nợ xấu quá cao thì nợ xấu/tổng dư nợ của Trung quốc chỉ ở mức dưới 1,8%. Mặc dù vậy, đây vẫn là mức nợ xấu đáng mơ ước của mọi hệ thống tài chính. Theo chuẩn mực an toàn tài chính quốc tế, tỷ lệ nợ xấu/tổng dư nợ dưới 3% được xem là ở mức an toàn và hoạt động của hệ thống NHTM là lành mạnh.

Nhưng đó là tuyên bố của Trung Quốc. Không một hãng phân tích tài chính, xếp hạng tín nhiệm hay một chuyên gia tài chính nào tin vào con số này.

Đơn giản là vì, mọi thứ mà chế độ Bắc Kinh tuyên bố, kể từ khi nó hình thành đến giờ, đều ít tính “trung thực”; các số liệu kinh tế lại càng ít trung thực. Các quan chức của chế độ, chính quyền Bắc Kinh cần thành tích để báo cáo và để chứng minh rằng sự chỉ đạo của ĐCSTQ là lựa chọn tối ưu của lịch sử.

Tuy nhiên, ngay từ năm 2016, hãng đánh giá tín nhiệm Fitch Rating đã đánh giá nợ xấu thực sự của Trung Quốc cao hơn số công bố ít nhất 10 lần. Thực tế, với cách phân loại nợ, quản lý và xử lý nợ xấu mang "màu sắc Trung Quốc” độc đáo và duy nhất, đánh giá của Fitch Rating là hoàn toàn có cơ sở.

2. Nợ xấu của Trung Quốc không thể “đáng mơ ước” như công bố bởi các lý do sau:

Sau 3 năm khi nền kinh tế chưa kịp hàn các lỗ hổng rủi ro, Thương chiến với Mỹ thực sự đã tạo ra quá nhiều bất lợi cho Trung Quốc: tăng trưởng suy giảm, dòng đầu tư tháo chạy khỏi Trung Quốc, nợ xấu thực tế cho tới Quý 3/2019 có thể cao hơn mức công bố 15-20 lần - chứ không còn là 10 lần như thời điểm 2016 khi Fitch Rating ước tính.

Tỷ lệ nợ xấu/Tổng dư nợ 2012 - 2022 được công bố bởi NHTW Trung Quốc (PBOC), tổng hợp lại bởi Statista.

3. Phân loại nợ xấu để giấu nợ xấu

Để hiểu về nợ xấu của Trung Quốc, đầu tiên chúng ta cần phải hiểu về định nghĩa nợ xấu theo thông lệ quốc tế và định nghĩa nợ xấu của Trung Quốc khác nhau như thế nào. Về cơ bản, thông lệ quốc tế (trong đó có cả Việt Nam) đã phân loại nợ theo rủi ro; Trung Quốc đi con đường hoàn toàn khác.

Theo Ngân hàng Trung ương Châu âu (ECB), định nghĩa nợ xấu được đưa ra vào tháng 3/2017, tại văn bản “Hướng dẫn ngân hàng về nợ xấu". Theo đó, nợ xấu là các khoản nợ mà người vay vi phạm nghĩa vụ nợ lãi hoặc gốc quá hạn 90 ngày và các khoản vay [tín dụng kém] tương ứng của người vay; tức là người vay đã vi phạm nghĩa vụ với khoản vay A1 ở ngân hàng X thì các khoản vay A2, A3… ở các ngân hàng khác cũng được xem là các khoản tín dụng kém, những khoản tín dụng có khả năng không thể thu hồi dù các khoản vay này chưa quá hạn tới 90 ngày hoặc chưa vi phạm nghĩa vụ trả nợ theo kỳ hạn.

Đây là một kiểu phân loại nợ dựa trên rủi ro. Hệ thống ngân hàng thương mại Việt Nam đã áp dụng phương pháp phân loại nợ này sau cuộc tái cấu trúc các tổ chức tín dụng năm 2013.

Theo định nghĩa của Quỹ tiền tệ quốc tế (IMF) được đưa ra năm 2004, trong một tài liệu về giám sát lành mạnh ngân hàng cũng đưa ra thông lệ tương tự.

Tại Việt Nam, năm 2012, nợ xấu trong hệ thống được NHNN công bố ở mức 4,47% tổng dư nợ. Khi đó, hãng xếp hạng tín nhiệm Fitch Rating đã tuyên bố rằng nợ xấu theo chuẩn quốc tế của hệ thống ngân hàng thương mại Việt Nam có thể gấp 3 -4 lần số liệu báo cáo (15 - 17% tổng dư nợ). Tuyên bố của Fitch Rating đã gặp phải phản ứng dữ dội của NHNN khi đó.

Năm năm sau, ông Nguyễn Quốc Hùng, Chủ tịch Hội đồng Thành viên Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC) đưa ra dữ liệu khá chi tiết về nợ xấu và kết quả xử lý. Theo ông Hùng, tại 30/9/2012, nợ xấu của toàn hệ thống các tổ chức tín dụng Việt Nam là 464.664 tỷ đồng, tương đương 17,21% tổng dư nợ tín dụng, theo VnEonomy. Một con số thừa nhận ước tính của Fitch Rating.

Ví dụ của Việt Nam, một nền kinh tế từng không minh bạch trong phân loại nợ xấu theo thông lệ quốc tế, được đề cập để bạn đọc có thể hình dung đúng hơn về thực trạng nợ xấu của Trung Quốc ngày nay.

Năm 1993, các chuyên gia của Ngân hàng Thế giới đưa ra cách phân loại nợ dựa trên rủi ro theo 5 cấp độ (theo thông lệ quốc tế như mô tả ở trên) thông qua dự án với Ngân hàng Nhân dân Trung Quốc (PBOC). Việc phân loại rủi ro năm cấp độ lần đầu tiên được áp dụng được thực hiện thử nghiệm ở tỉnh Quảng Đông vào năm 1998. Vào tháng 7 năm 1999, PBOC đã công bố “Hướng dẫn phân loại khoản vay dựa trên rủi ro (Thực hiện thử nghiệm)” và dự định triển khai hướng dẫn mới trên toàn quốc.

Tuy nhiên, việc thực hiện cách phân loại mới gặp phải phản ứng gay gắt. Khi phân loại theo thông lệ quốc tế, số nợ được phân loại là nợ xấu là 20% cao gấp hơn 10 lần con số báo cáo trước đó. Ngay sau đó, chính quyền ĐCSTQ nhận định rằng việc phân loại khoản vay dựa trên rủi ro năm cấp độ không phù hợp với nền kinh tế Trung Quốc. Do đó, cách phân loại khoản vay dựa trên rủi ro năm cấp độ mới chỉ được sử dụng làm số liệu thống kê tham khảo, theo nghiên cứu của Lu (2020).

Các NHTM ở Trung Quốc không phải bắt buộc phân loại nợ theo chuẩn quốc tế, họ có thể phân loại dựa trên “khẩu vị tài sản đảm bảo” của họ.

4. Vậy Trung Quốc đang phân loại nợ như thế nào?

Theo một báo cáo của HSBC năm 2016 về cách Trung quốc phân loại nợ xấu thì nợ quá hạn hơn 90 ngày được coi là “bình thường” và chưa được phân thành nợ xấu nếu ngân hàng thương mại (NHTM) tin tưởng rằng có thể thu hồi nợ. Nợ xấu chỉ được ghi nhận tại các NHTM ở Trung Quốc khi ngân hàng thấy rằng khách hàng không thể trả được nợ (thậm chí không hoàn trả được ngay cả sau khi đã xem xét tài sản đảm bảo cho khoản vay).

Trong báo cáo này, một ví dụ về phân loại nợ xấu của NHTM Trung Quốc được đưa ra như sau: Công ty TNHH Thương mại Shenzhen gặp khó khăn trong kinh doanh, đã quá thời hạn 90 ngày nhưng không thể trả khoản vay 100 triệu CNY tại NHTM của mình. Tuy nhiên, NHTM này lại đang nắm giữ cổ phần của Shenzhen; và ngân hàng này cho rằng tài sản đảm bảo của Shenzhen tại thời điểm đó có giá thị trường lớn hơn nhiều so với khoản vay. Do tự tin có thể thu hồi nợ, nên khoản vay quá hạn hơn 90 ngày của Shenzhen không được NHTM này phân loại thành nợ xấu.

Theo nghiên cứu của Lu (2020), năm 2019 Trung Quốc đã muốn cải cách phân loại nợ theo tiêu chuẩn quốc tế. Tuy nhiên, có lẽ do nợ xấu trong hệ thống quá lớn khiến các NHTM không thể chịu đựng nổi nếu phân loại nợ xấu theo cách đó (giống như vấn đề thử nghiệm ở Quảng Đông năm 1998 đề cập ở trên), nên chương trình này buộc phải dừng lại với lý do doanh nghiệp, ngân hàng và cả nền kinh tế khó khăn vì đại dịch Covid-19.

Khối nợ xấu như đám lửa âm ỉ cháy liên tiếp được bọc lại bằng giấy (các mệnh lệnh hành chính) có lẽ đã cháy sâu hơn vào hệ thống NHTM sau 3 năm đóng cửa vì Zero-Covid. Có lẽ, nợ xấu tiềm ẩn không có lời giải của Bắc Kinh cũng giải thích vì sao nền kinh tế lớn thứ hai thế giới không thể hồi phục như kỳ vọng. Lẽ đơn giản là, thị trường đặt kỳ vọng quá cao vào một nền kinh tế quá nhiều ẩn số.

Như vậy, mức nợ xấu vượt ngưỡng 20%-25% tổng dư nợ mà các hãng xếp hạng tín nhiệm, Reuters hay các chuyên gia ước tính cho nền kinh tế Trung Quốc là hoàn toàn có cơ sở xác thực và đáng tin cậy.

5. Vì sao Trung Quốc không dám phân loại nợ theo chuẩn quốc tế?

Theo lẽ thường, các NHTM Trung Quốc thà tin tưởng sẽ thu hồi được nợ còn hơn phân loại thành nợ xấu và phải trích lập dự phòng rủi ro (DPRR). Theo quy định, trích lập DPRR tối thiểu là 100% tổng nợ xấu trên bảng cân đối và không thấp hơn 2,5% tổng dư nợ. Không chỉ vậy, tỷ lệ nợ xấu công bố chính thức của Trung Quốc thấp hơn so với thực tế còn do các nguyên nhân sau:

Thứ nhất, các ngân hàng - đặc biệt nhóm NHTM nhà nước - cần tiếp tục mở rộng tín dụng đối với doanh nghiệp nhà nước (SOEs) và chính quyền địa phương để phục vụ mục tiêu thúc đẩy tăng trưởng của Chính phủ, nên các NHTM này cần lờ đi các khoản nợ xấu đối với nhóm này. Việc có thể “làm ngơ” không phân loại nợ xấu được bảo hộ bởi chính sách (như đã nêu).

Nhiều doanh nghiệp SOEs ngành nhôm, thép, khai khoáng đã buộc phải đóng cửa bởi dư cung (chương trình tái cơ cấu tổng cung nền kinh tế của Trung Quốc bắt đầu từ năm 2015). Nhiều SOEs này không thể thanh toán nợ cho NHTM. Để tránh tình trạng nợ xấu, các SOEs không còn hoạt động, không thể thanh toán nợ xấu nhưng cũng không thể phá sản!...

Thứ hai, sự phụ thuộc sống còn của NHTM vào BĐS trong hàng thập kỷ qua đã khiến cho chính NHTM và chính quyền địa phương không thể để thị trường BĐS đổ vỡ. Tài sản đảm bảo (TSĐB) cho các khoản nợ tại NHTM hầu hết là BĐS, việc đảm bảo giá của BĐS chính là đảm bảo việc NHTM có thể hạch toán nợ loại 1, không phải trích lập DPRR, không nằm trong danh sách NHTM phải bị theo dõi và thu hẹp hoạt động.

Đây là lý do Trung Quốc không thể kiềm chế dòng vốn tín dụng, tiếp tục thổi giá BĐS của nước này. Có vô số bằng chứng về các công trình xây dựng bỏ hoang, các thành phố xây xong không người ở ngày một thêm nhiều tại quốc gia này.

Thứ ba, các NHTM có thể bán nợ xấu lại cho 4 ngân hàng quốc gia lớn hoặc cho các công ty xử lý nợ xấu (AMCs). Khi đó, nợ xấu tại bảng cân đối kế toán của các NHTM giảm xuống, nằm ngoài hệ thống dữ liệu của khu vực ngân hàng, nằm im tại các công ty xử lý nợ xấu dưới dạng tài sản hoặc tại các NHTM nhà nước lớn dưới dạng “chứng khoán đầu tư”.

Bằng cách này, nợ xấu thực tế vẫn nằm trong hệ thống NHTM nhưng dưới một cái tên khác “chứng khoán đầu tư”; không có khoản DPRR nào được trích để bù đắp vào tổn thất, rủi ro của các khoản nợ xấu đó.

Thứ tư, tổng dư nợ của toàn hệ thống không ngừng tăng với tốc độ cao để khuyến khích tăng trưởng; khi mẫu số tăng với tốc độ lớn, thì tỷ lệ nợ xấu/tổng dư nợ cũng có thể duy trì ở mức thấp.

Một cách lôgic, không khó để hình dung rủi ro đạo đức trong ngành ngân hàng của Trung Quốc rất lớn. Trong hai cuộc khủng hoảng tài chính gần đây, đặc biệt là cuộc khủng hoảng 2007-2008, rủi ro đạo đức cao và tính liêm chính trong ngành ngân hàng bị xói mòn chính là một trong những nguyên nhân căn bản khiến khủng hoảng xảy ra trên diện rộng, quy mô tổn thất lớn và khó lường.

Chỉ riêng với nợ xấu giả định ở mức 20%-25% trong hệ thống NHTM với cơ cấu như mô tả ở trên, chưa kể đến nợ công, nợ bảo lãnh của Chính phủ, nợ doanh nghiệp và nợ trong hệ thống ngân hàng ngầm... thì số phận của nền kinh tế Trung Quốc đã hết sức mong manh.

Theo lẽ thường, các NHTM Trung Quốc thà tin tưởng sẽ thu hồi được nợ còn hơn phân loại thành nợ xấu và phải trích lập dự phòng rủi ro (DPRR). Theo quy định, trích lập DPRR tối thiểu là 100% tổng nợ xấu trên bảng cân đối và không thấp hơn 2,5% tổng dư nợ. Không chỉ vậy, tỷ lệ nợ xấu công bố chính thức của Trung Quốc thấp hơn so với thực tế còn do các nguyên nhân sau:

Thứ nhất, các ngân hàng - đặc biệt nhóm NHTM nhà nước - cần tiếp tục mở rộng tín dụng đối với doanh nghiệp nhà nước (SOEs) và chính quyền địa phương để phục vụ mục tiêu thúc đẩy tăng trưởng của Chính phủ, nên các NHTM này cần lờ đi các khoản nợ xấu đối với nhóm này. Việc có thể “làm ngơ” không phân loại nợ xấu được bảo hộ bởi chính sách (như đã nêu).

Nhiều doanh nghiệp SOEs ngành nhôm, thép, khai khoáng đã buộc phải đóng cửa bởi dư cung (chương trình tái cơ cấu tổng cung nền kinh tế của Trung Quốc bắt đầu từ năm 2015). Nhiều SOEs này không thể thanh toán nợ cho NHTM. Để tránh tình trạng nợ xấu, các SOEs không còn hoạt động, không thể thanh toán nợ xấu nhưng cũng không thể phá sản!...

Thứ hai, sự phụ thuộc sống còn của NHTM vào BĐS trong hàng thập kỷ qua đã khiến cho chính NHTM và chính quyền địa phương không thể để thị trường BĐS đổ vỡ. Tài sản đảm bảo (TSĐB) cho các khoản nợ tại NHTM hầu hết là BĐS, việc đảm bảo giá của BĐS chính là đảm bảo việc NHTM có thể hạch toán nợ loại 1, không phải trích lập DPRR, không nằm trong danh sách NHTM phải bị theo dõi và thu hẹp hoạt động.

Đây là lý do Trung Quốc không thể kiềm chế dòng vốn tín dụng, tiếp tục thổi giá BĐS của nước này. Có vô số bằng chứng về các công trình xây dựng bỏ hoang, các thành phố xây xong không người ở ngày một thêm nhiều tại quốc gia này.

Thứ ba, các NHTM có thể bán nợ xấu lại cho 4 ngân hàng quốc gia lớn hoặc cho các công ty xử lý nợ xấu (AMCs). Khi đó, nợ xấu tại bảng cân đối kế toán của các NHTM giảm xuống, nằm ngoài hệ thống dữ liệu của khu vực ngân hàng, nằm im tại các công ty xử lý nợ xấu dưới dạng tài sản hoặc tại các NHTM nhà nước lớn dưới dạng “chứng khoán đầu tư”.

Bằng cách này, nợ xấu thực tế vẫn nằm trong hệ thống NHTM nhưng dưới một cái tên khác “chứng khoán đầu tư”; không có khoản DPRR nào được trích để bù đắp vào tổn thất, rủi ro của các khoản nợ xấu đó.

Thứ tư, tổng dư nợ của toàn hệ thống không ngừng tăng với tốc độ cao để khuyến khích tăng trưởng; khi mẫu số tăng với tốc độ lớn, thì tỷ lệ nợ xấu/tổng dư nợ cũng có thể duy trì ở mức thấp.

Một cách lôgic, không khó để hình dung rủi ro đạo đức trong ngành ngân hàng của Trung Quốc rất lớn. Trong hai cuộc khủng hoảng tài chính gần đây, đặc biệt là cuộc khủng hoảng 2007-2008, rủi ro đạo đức cao và tính liêm chính trong ngành ngân hàng bị xói mòn chính là một trong những nguyên nhân căn bản khiến khủng hoảng xảy ra trên diện rộng, quy mô tổn thất lớn và khó lường.

Chỉ riêng với nợ xấu giả định ở mức 20%-25% trong hệ thống NHTM với cơ cấu như mô tả ở trên, chưa kể đến nợ công, nợ bảo lãnh của Chính phủ, nợ doanh nghiệp và nợ trong hệ thống ngân hàng ngầm... thì số phận của nền kinh tế Trung Quốc đã hết sức mong manh.

6. Xả tiền khủng vì cục máu đông nợ xấu?

Nếu hệ thống NHTM bị kẹt bởi nợ xấu trong khi không thể bán tháo tài sản đảm bảo là bất động sản để bù đắp khoản lỗ thì điều gì xảy ra? NHTM có thể không có tiền để trả cho người gửi tiền, thanh toán các nghĩa vụ đến hạn. Lúc này rủi ro thanh khoản và rủi ro thanh toán sẽ là thùng xăng dầu đổ vào hệ thống NHTM đang âm ỷ nóng bởi nợ xấu.

Khác với các nền kinh tế khác, Trung Quốc có bộ đệm chính sách tiền tệ lớn nhất toàn cầu. Trước khi tổng thống Donald Trump khơi mào thương chiến (trừng phạt thuế lên một số hàng hoá của Trung Quốc) vào năm 2018, tỷ lệ dự trữ bắt buộc của NHTM để tại NHTW (viết tắt là RRR) của Trung Quốc là 20% ở NHTM nhỏ và 18% ở NHTM lớn.

Nhưng do chiến tranh thương mại khiến tồn kho hàng hóa tăng, doanh nghiệp yếu đi, cộng thêm dư cung BĐS, dư cung sắt thép,... và Zero-Covid 3 năm, Trung Quốc đã phải cắt giảm tỷ lệ RRR này hàng chục lần, đặc biệt “xả lũ” tiền dồn dập vào năm 2021-2022 khi các tập đoàn phát triển BĐS vỡ nợ trái phiếu, trong đó có Evergrande. Năm 2022, tỷ lệ RRR của Trung Quốc chỉ còn khoảng 5,5% ở NHTM.

Năm 2023, Trung Quốc 2 lần cắt giảm RRR trong khi duy trì chính sách lãi suất thấp để cứu thanh khoản của các NHTM. Hiện tại, tỷ lệ RRR của Trung Quốc về mức 5,5%. Theo một bản tin Reuters vào ngày 1/9/2023, PBOC sẽ cắt giảm RRR về mức 4% trong năm nay.

Vậy việc giảm RRR này tương đương với bao nhiêu tiền bơm ra? Năm ngoái, cũng theo Reuters đưa tin, cứ 0,25% (25 điểm cơ bản) RRR cắt giảm thì giải phóng 500 tỷ CNY tiền cơ sở, tương đương bơm 4.000 tỷ CNY ra thị trường (qua NHTM do hệ thống này có số nhân tiền).

Như vậy, chỉ trong hơn 5 năm qua, PBOC cắt giảm 1500 điểm cơ bản RRR, tương ứng việc giải phóng khoảng 35,8 nghìn tỷ USD vào nền kinh tế, bình quân mỗi năm số tiền giải phóng vào kinh tế qua hạ tỷ lệ RRR chiếm tới 50% GDP của nước này.

Nguồn: Trên mạng

Không có nhận xét nào:

Đăng nhận xét