Bài này viết tốt. Thừa tiền đang đẩy lạm phát cơ bản leo thang. Người dân đang cảm thấy giá trị của đồng tiền bị mất giá so với giá cả của hàng hóa... Nhưng biết làm thế nào được khi mà nhà nước luôn luôn cho rằng nếu mức lạm phát vừa phải dưới 5% thì hoàn toàn chấp nhận được; tức là nếu tiền mất giá làm thu nhập tiền tệ của người dân giảm dưới 5% thì kệ dân, chẳng ai chết đâu mà lo. Dĩ nhiên lạm phát là thứ thuế vô hình đánh vào người dân nên khi lạm phát xảy ra thì chỉ có nhà nước được lợi, trong khi lợi này chỉ là lợi ngắn hạn, còn về dài hạn thì cả nước đều thiệt.

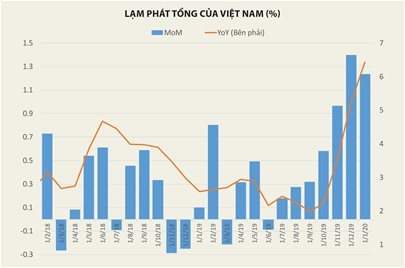

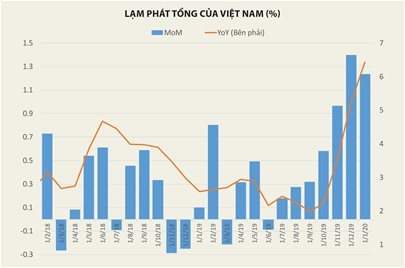

Tổng cục Thống kê vừa công bố về tình hình lạm phát trong tháng 1-2020, với chỉ số giá tiêu dùng (CPI) tăng tới 1,23% so với tháng 12-2019. Đây là tháng thứ ba liên tiếp lạm phát tăng cao quanh mức 1%/tháng (tháng 11-2019 tăng 0,96%; tháng 12-2019 tăng 1,4%). Kết quả này đã kéo chỉ số CPI theo năm (YoY) trong tháng 1-2020 tăng tới 6,43% so với cùng kỳ của năm 2019.

Giá thịt heo (trong tháng 1-2020 vẫn tăng tới 8,29% so với tháng 12-2019) cùng với giá cả của nhiều nhóm hàng hóa khác tăng cao theo chu kỳ vào dịp Tết Âm lịch khiến khả năng kiểm soát lạm phát ở mức bình quân khoảng 4% trong năm 2020 là rất thách thức.

Chiều ngày 31-1, Phó thủ tướng Chính phủ Vương Đình Huệ đã phải triệu tập cuộc họp đột xuất của Ban Chỉ đạo điều hành giá quốc gia. Đây là cuộc họp khẩn vì ban chỉ đạo thông thường chỉ họp mỗi quí một lần. Mục đích của cuộc họp lần này là nhằm tìm kiếm giải pháp để ổn định giá thịt heo trong thời gian tới.

Theo đó, chỉ trong bốn tháng gần đây, từ tháng 10-2019 đến tháng 1-2020, giá thịt heo đã tăng tới 54,4% so với thời điểm trước khi dịch tả heo châu Phi bùng phát vào tháng 5-2019. Mặt hàng thịt tươi sống, trong đó thịt heo chiếm quyền số lớn nhất, hiện chiếm tỷ trọng khoảng 5% trong rổ hàng hóa tính CPI của Việt Nam. Do đó, việc giá thịt heo liên tục tăng cao đang đe dọa đến mục tiêu kiểm soát lạm phát của Chính phủ trong năm 2020.

Nhưng lạm phát cơ bản tăng mới đáng lo

Cùng với mức tăng cao của lạm phát tổng thể (Headline CPI) thì lạm phát cơ bản (Core CPI) cũng đang tăng tương ứng.

Theo đó, lạm phát cơ bản trong tháng 1-2020 tăng tới 0,76% so với tháng 12-2019 và tăng 3,25% so với cùng kỳ năm 2019. Con số này cao hơn nhiều so với mức bình quân khoảng 2% trong cả năm 2019.

Nếu như lạm phát tổng thể tăng cao trong thời gian gần đây có nguyên nhân chính xuất phát từ việc thiếu nguồn cung về thịt heo, do ảnh hưởng của dịch tả heo châu Phi, thì yếu tố này sẽ không còn khả năng tác động mạnh đến lạm phát trong các tháng tới khi mà các doanh nghiệp đang đẩy mạnh việc tái đàn cũng như Chính phủ đẩy mạnh việc nhập khẩu thịt từ nước ngoài. Do đó, lạm phát tổng sẽ có xu hướng giảm xuống trong các tháng tới.

Tuy nhiên, diễn biến của lạm phát cơ bản lại theo chiều hướng khác khi mà các mặt hàng lương thực, thực phẩm và các mặt hàng do Nhà nước quản lý sẽ không được sử dụng để tính toán chỉ số này. Theo ước tính thì các mặt hàng trong rổ hàng hóa tính chỉ số lạm phát cơ bản chiếm khoảng 40% tổng các mặt hàng trong rổ hàng hóa tính CPI.

Do đó, việc tăng hay giảm của lạm phát cơ bản có mối tương quan mật thiết với khối lượng tiền lưu thông trong nền kinh tế. Thông thường cung tiền tăng cao sẽ gây áp lực lên lạm phát cơ bản và ngược lại. Việc Ngân hàng Nhà nước (NHNN) mua được 20 tỉ đô la Mỹ trong năm 2019, đồng nghĩa với việc bơm ra nền kinh tế khoảng 450.000 tỉ đồng tương ứng.

Rất có thể hiện tại là thời điểm mà độ trễ của dòng tiền trên đang tác động trực tiếp đến lạm phát cơ bản khi khối lượng hàng hóa được tạo ra chưa cân bằng với lượng tiền được bơm vào nền kinh tế. Hiểu một cách đơn giản thì đây chính là hiện tượng thừa tiền trong lưu thông.

Áp lực đối với chính sách tiền tệ

Nếu như các mặt hàng như thịt heo, lương thực, thực phẩm tăng giá liên tục thì theo quy luật cung cầu, các doanh nghiệp sẽ tăng sản lượng bằng cách đẩy mạnh tái đàn và/hoặc nhập khẩu từ nước ngoài, từ đó sẽ kéo giá cả của các mặt hàng này giảm xuống một điểm cân bằng.

Trong khi đó, lạm phát cơ bản có nguyên nhân trực tiếp từ khối lượng tiền dư thừa trong nền kinh tế. Đây là một bài toán khó đối với các ngân hàng trung ương trên thế giới bởi lẽ khó có một giải pháp tối ưu trong trường hợp này.

Việc thu hẹp cung tiền, đồng nghĩa với việc thực thi một chính sách tiền tệ thắt chặt, từ đó có thể đẩy mặt bằng lãi suất trong nền kinh tế tăng lên.

Lãi suất tăng khiến chi phí sản xuất kinh doanh của doanh nghiệp tăng theo sẽ làm giảm động lực mở rộng sản xuất kinh doanh và cuối cùng sẽ tác động trực tiếp đến tăng trưởng của nền kinh tế.

Còn ngược lại, nếu các ngân hàng trung ương không thu hẹp cung tiền, lạm phát sẽ có xu hướng tăng cao liên tục.

Người dân sẽ cảm thấy giá trị của đồng tiền bị mất giá so với giá cả của hàng hóa, từ đó họ sẽ có xu hướng chuyển sang nắm giữ các tài sản an toàn hơn như vàng hay đô la Mỹ.

Thực trạng hiện nay đang gây ra nhiều áp lực cho NHNN trong điều hành chính sách tiền tệ.

Diễn biến hiện tại của lạm phát đã buộc cơ quan này dần thu hẹp cung tiền thông qua việc phát hành tín phiếu (SBV notes) kỳ hạn 91 ngày kể từ ngày 20-1 vừa qua.

Để tránh phải thu hẹp cung tiền ở mức cao trong một thời gian ngắn, NHNN có thể song song kiểm soát chặt hơn nữa nguồn vốn tín dụng chảy vào các lĩnh vực phi sản xuất như bất động sản, tiêu dùng hay đầu tư chứng khoán... Chính vì vậy mà hệ số rủi ro cho vay đối với lĩnh vực kinh doanh bất động sản cũng đã được điều chỉnh tăng từ mức 150% lên 200% như quy định tại Thông tư số 22/2019/TT-NHNN có hiệu lực kể từ ngày 1-1-2020.

Với những giải pháp trên thì có lẽ cung tiền sẽ dần được thu hẹp, mặt bằng lãi suất có thể đối mặt với áp lực tăng nhẹ trong thời gian tới, trong khi các lĩnh vực như bất động sản và tiêu dùng cũng sẽ bị hạn chế giải ngân từ nguồn vốn tín dụng của các ngân hàng.

Thừa tiền đang đẩy lạm phát cơ bản leo thang

Đông Hà 8/2/2020 (TBKTSG) - Mục tiêu kiểm soát lạm phát ở mức bình quân 4% trong năm nay đang gặp thách thức, không chỉ bởi giá thịt heo tăng cao mà quan trọng hơn chính là tình trạng thừa tiền. Việc Ngân hàng Nhà nước (NHNN) mua được 20 tỉ đô la Mỹ trong năm 2019, đồng nghĩa với việc bơm ra nền kinh tế khoảng 450.000 tỉ đồng tương ứng. Việc thu hẹp cung tiền, đồng nghĩa với việc thực thi một chính sách tiền tệ thắt chặt, từ đó có thể đẩy mặt bằng lãi suất trong nền kinh tế tăng lên. Lãi suất tăng khiến chi phí sản xuất kinh doanh của doanh nghiệp tăng theo sẽ làm giảm động lực mở rộng sản xuất kinh doanh và cuối cùng sẽ tác động trực tiếp đến tăng trưởng của nền kinh tế.

Mặt bằng lãi suất có thể đối mặt với

áp lực tăng nhẹ trong thời gian tới.

Thịt heo đe dọa lạm phátTổng cục Thống kê vừa công bố về tình hình lạm phát trong tháng 1-2020, với chỉ số giá tiêu dùng (CPI) tăng tới 1,23% so với tháng 12-2019. Đây là tháng thứ ba liên tiếp lạm phát tăng cao quanh mức 1%/tháng (tháng 11-2019 tăng 0,96%; tháng 12-2019 tăng 1,4%). Kết quả này đã kéo chỉ số CPI theo năm (YoY) trong tháng 1-2020 tăng tới 6,43% so với cùng kỳ của năm 2019.

Giá thịt heo (trong tháng 1-2020 vẫn tăng tới 8,29% so với tháng 12-2019) cùng với giá cả của nhiều nhóm hàng hóa khác tăng cao theo chu kỳ vào dịp Tết Âm lịch khiến khả năng kiểm soát lạm phát ở mức bình quân khoảng 4% trong năm 2020 là rất thách thức.

Chiều ngày 31-1, Phó thủ tướng Chính phủ Vương Đình Huệ đã phải triệu tập cuộc họp đột xuất của Ban Chỉ đạo điều hành giá quốc gia. Đây là cuộc họp khẩn vì ban chỉ đạo thông thường chỉ họp mỗi quí một lần. Mục đích của cuộc họp lần này là nhằm tìm kiếm giải pháp để ổn định giá thịt heo trong thời gian tới.

Theo đó, chỉ trong bốn tháng gần đây, từ tháng 10-2019 đến tháng 1-2020, giá thịt heo đã tăng tới 54,4% so với thời điểm trước khi dịch tả heo châu Phi bùng phát vào tháng 5-2019. Mặt hàng thịt tươi sống, trong đó thịt heo chiếm quyền số lớn nhất, hiện chiếm tỷ trọng khoảng 5% trong rổ hàng hóa tính CPI của Việt Nam. Do đó, việc giá thịt heo liên tục tăng cao đang đe dọa đến mục tiêu kiểm soát lạm phát của Chính phủ trong năm 2020.

Nhưng lạm phát cơ bản tăng mới đáng lo

Cùng với mức tăng cao của lạm phát tổng thể (Headline CPI) thì lạm phát cơ bản (Core CPI) cũng đang tăng tương ứng.

Theo đó, lạm phát cơ bản trong tháng 1-2020 tăng tới 0,76% so với tháng 12-2019 và tăng 3,25% so với cùng kỳ năm 2019. Con số này cao hơn nhiều so với mức bình quân khoảng 2% trong cả năm 2019.

Nếu như lạm phát tổng thể tăng cao trong thời gian gần đây có nguyên nhân chính xuất phát từ việc thiếu nguồn cung về thịt heo, do ảnh hưởng của dịch tả heo châu Phi, thì yếu tố này sẽ không còn khả năng tác động mạnh đến lạm phát trong các tháng tới khi mà các doanh nghiệp đang đẩy mạnh việc tái đàn cũng như Chính phủ đẩy mạnh việc nhập khẩu thịt từ nước ngoài. Do đó, lạm phát tổng sẽ có xu hướng giảm xuống trong các tháng tới.

Tuy nhiên, diễn biến của lạm phát cơ bản lại theo chiều hướng khác khi mà các mặt hàng lương thực, thực phẩm và các mặt hàng do Nhà nước quản lý sẽ không được sử dụng để tính toán chỉ số này. Theo ước tính thì các mặt hàng trong rổ hàng hóa tính chỉ số lạm phát cơ bản chiếm khoảng 40% tổng các mặt hàng trong rổ hàng hóa tính CPI.

Do đó, việc tăng hay giảm của lạm phát cơ bản có mối tương quan mật thiết với khối lượng tiền lưu thông trong nền kinh tế. Thông thường cung tiền tăng cao sẽ gây áp lực lên lạm phát cơ bản và ngược lại. Việc Ngân hàng Nhà nước (NHNN) mua được 20 tỉ đô la Mỹ trong năm 2019, đồng nghĩa với việc bơm ra nền kinh tế khoảng 450.000 tỉ đồng tương ứng.

Rất có thể hiện tại là thời điểm mà độ trễ của dòng tiền trên đang tác động trực tiếp đến lạm phát cơ bản khi khối lượng hàng hóa được tạo ra chưa cân bằng với lượng tiền được bơm vào nền kinh tế. Hiểu một cách đơn giản thì đây chính là hiện tượng thừa tiền trong lưu thông.

Áp lực đối với chính sách tiền tệ

Nếu như các mặt hàng như thịt heo, lương thực, thực phẩm tăng giá liên tục thì theo quy luật cung cầu, các doanh nghiệp sẽ tăng sản lượng bằng cách đẩy mạnh tái đàn và/hoặc nhập khẩu từ nước ngoài, từ đó sẽ kéo giá cả của các mặt hàng này giảm xuống một điểm cân bằng.

Trong khi đó, lạm phát cơ bản có nguyên nhân trực tiếp từ khối lượng tiền dư thừa trong nền kinh tế. Đây là một bài toán khó đối với các ngân hàng trung ương trên thế giới bởi lẽ khó có một giải pháp tối ưu trong trường hợp này.

Việc thu hẹp cung tiền, đồng nghĩa với việc thực thi một chính sách tiền tệ thắt chặt, từ đó có thể đẩy mặt bằng lãi suất trong nền kinh tế tăng lên.

Lãi suất tăng khiến chi phí sản xuất kinh doanh của doanh nghiệp tăng theo sẽ làm giảm động lực mở rộng sản xuất kinh doanh và cuối cùng sẽ tác động trực tiếp đến tăng trưởng của nền kinh tế.

Còn ngược lại, nếu các ngân hàng trung ương không thu hẹp cung tiền, lạm phát sẽ có xu hướng tăng cao liên tục.

Người dân sẽ cảm thấy giá trị của đồng tiền bị mất giá so với giá cả của hàng hóa, từ đó họ sẽ có xu hướng chuyển sang nắm giữ các tài sản an toàn hơn như vàng hay đô la Mỹ.

Thực trạng hiện nay đang gây ra nhiều áp lực cho NHNN trong điều hành chính sách tiền tệ.

Diễn biến hiện tại của lạm phát đã buộc cơ quan này dần thu hẹp cung tiền thông qua việc phát hành tín phiếu (SBV notes) kỳ hạn 91 ngày kể từ ngày 20-1 vừa qua.

Để tránh phải thu hẹp cung tiền ở mức cao trong một thời gian ngắn, NHNN có thể song song kiểm soát chặt hơn nữa nguồn vốn tín dụng chảy vào các lĩnh vực phi sản xuất như bất động sản, tiêu dùng hay đầu tư chứng khoán... Chính vì vậy mà hệ số rủi ro cho vay đối với lĩnh vực kinh doanh bất động sản cũng đã được điều chỉnh tăng từ mức 150% lên 200% như quy định tại Thông tư số 22/2019/TT-NHNN có hiệu lực kể từ ngày 1-1-2020.

Với những giải pháp trên thì có lẽ cung tiền sẽ dần được thu hẹp, mặt bằng lãi suất có thể đối mặt với áp lực tăng nhẹ trong thời gian tới, trong khi các lĩnh vực như bất động sản và tiêu dùng cũng sẽ bị hạn chế giải ngân từ nguồn vốn tín dụng của các ngân hàng.

Không có nhận xét nào:

Đăng nhận xét