Các thủ đoạn lũng đoạn thị trường tài chính của một số doanh nghiệp bất động sản

Chỉ trong năm 2022, ba siêu án về các ông lớn bất động sản (BĐS) thao túng, lừa đảo trên thị trường tài chính khiến niềm tin thị trường kiệt quệ, hàng trăm ngàn tỷ đồng của các nhà đầu tư lặng lẽ biến mất trên sàn giao dịch chứng khoán, trong các trái phiếu doanh nghiệp bất động sản không còn thanh khoản.

Ông Đỗ Thành Nhân - Chủ tịch Công ty CP Louis Holdings (trái) và ông Đỗ Đức Nam - Tổng giám đốc Công ty CP Chứng khoán Trí Việt. (Ảnh: mps.gov.vn)

Rất nhiều cầu hỏi đang được đặt ra. Tại sao hầu hết các tỷ phú ở Việt Nam đều xuất thân từ bất động sản (BĐS)? Tại sao quy hoạch lại liên tiếp sửa đổi, méo mó bất chấp cân bằng sinh thái và vẻ đẹp đô thị? Tại sao các khiếu kiện hành chính về đất đai chiếm số lượng nhiều nhất (trong số các vụ kiện hành chính) và có tính chất phức tạp nhất, chiếm trên 70% số vụ án Tòa án thụ lý, theo số liệu của Toà án Tối cao ?... Và đặc biệt tại sao doanh nghiệp BĐS dễ dàng lũng đoạn thị trường tài chính đến thế?

Bài này bàn về nguồn tài chính đổ vào BĐS. Các doanh nghiệp BĐS cần có tiền để đấu thầu đất, triển khai dự án. Do đặc thù của ngành, các dự án BĐS cần rất nhiều tiền, hàng triệu tỷ đồng đổ vào thị trường này mỗi năm.

Và từ đây, lợi dụng các xung đột lợi ích khổng lồ trên thị trường tài chính, lớn không kém xung đột lợi ích trong quản lý tài nguyên đất, một số đại gia BĐS đã thao túng, thậm chí lừa đảo trên thị trường này; hàng trăm ngàn tỷ đồng của nhà đầu tư, người gửi tiền, đã lặng lẽ biến mất. Nợ xấu tăng mạnh và niềm tin trên thị trường tài chính mất mát trầm trọng bởi các hành vi như vậy.

Hàng loạt án tới lừa đảo, thao túng, lũng đoạn thị trường tài chính liên quan tới BĐS đã bị truy tố năm 2022 và đang tiếp tục điều tra trong năm 2023. Bài viết điểm lại một số các thủ đoạn lũng đoạn này, đồng thời mô tả các kẽ hở pháp luật cũng như xung đột lợi ích trên thị trường tài chính đã "vô tình hay cố ý ""tiếp tay" cho các phi vụ này.

1) Thổi giá chứng khoán, giao dịch gian lận

Điển hình trong cách thức "giao dịch gian lận" loại này trên thị trường chứng khoán (TTCK) VN là Tập đoàn BĐS FLC; hiện tại CEO Trịnh Văn Quyết đã bị khởi tố và bắt giam sau nhiều lần, trong hàng chục năm, thổi giá chứng khoán, kiếm lời hàng trăm, hàng ngàn tỉ đồng mà chỉ bị phạt vài trăm triệu đồng.

Vào ngày 10/1/2022, ông Quyết đã "bán chui" 74,8 triệu cổ phiếu FLC; không báo cáo, không công bố thông tin trước khi thực hiện giao dịch. Lợi nhuận nhờ bán chui ước tính lên tới 1.500 tỷ đồng. Ngày 18/1/2022, Ủy ban Chứng khoán Nhà nước đã ban hành quyết định xử phạt hành chính ông Trịnh Văn Quyết 1.5 tỷ đồng, mức cao nhất theo quy định; đồng thời áp dụng hình thức xử phạt bổ sung là đình chỉ hoạt động giao dịch chứng khoán 5 tháng.

Mô hình pháp lý của Việt Nam rủi ro ở chỗ, một công ty chứng khoán phi đạo đức muốn hỗ trợ "thổi giá" mã chứng khoán A, họ có thể dùng số tiền rất lớn của họ mua đầu tư chứng khoán A (tạo cầu); đồng thời cho nhà đầu tư vay đòn bảy lớn hơn mã chứng khoán khác (còn gọi là vay margin) nhằm khuyến khích đầu tư vào chứng khoán A. Công ty chứng khoán này cũng đồng thời khuyến nghị các nhà đầu tư mua mã chứng khoán A (qua chức năng tư vấn). Nếu nhiều tài khoản cá nhân được lập và mua đi bán chứng khoán A lại cùng với sự thông đồng của công ty chứng khoán thì khả năng thao túng và quyền lực thao túng là rất lớn.

Nếu công ty chứng khoán được thâu tóm bởi một tập đoàn BĐS thì sao? Thì tập đoàn BĐS đó hoàn toàn có "bệ phóng" làm giá, thổi giá chứng khoán của họ, có công cụ trong tay để phát hành trái phiếu doanh nghiệp huy động vốn, thậm chí cũng trở thành sân sau của ngân hàng thương mại mà không cần phải trực tiếp sở hữu một ngân hàng thương mại như trào lưu hơn 10 năm trước. Luật pháp Việt Nam hiện chưa cấm các doanh nghiệp sở hữu công ty chứng khoán, kinh doanh các sản phẩm tài chính trên thị trường.

Bài này bàn về nguồn tài chính đổ vào BĐS. Các doanh nghiệp BĐS cần có tiền để đấu thầu đất, triển khai dự án. Do đặc thù của ngành, các dự án BĐS cần rất nhiều tiền, hàng triệu tỷ đồng đổ vào thị trường này mỗi năm.

Và từ đây, lợi dụng các xung đột lợi ích khổng lồ trên thị trường tài chính, lớn không kém xung đột lợi ích trong quản lý tài nguyên đất, một số đại gia BĐS đã thao túng, thậm chí lừa đảo trên thị trường này; hàng trăm ngàn tỷ đồng của nhà đầu tư, người gửi tiền, đã lặng lẽ biến mất. Nợ xấu tăng mạnh và niềm tin trên thị trường tài chính mất mát trầm trọng bởi các hành vi như vậy.

Hàng loạt án tới lừa đảo, thao túng, lũng đoạn thị trường tài chính liên quan tới BĐS đã bị truy tố năm 2022 và đang tiếp tục điều tra trong năm 2023. Bài viết điểm lại một số các thủ đoạn lũng đoạn này, đồng thời mô tả các kẽ hở pháp luật cũng như xung đột lợi ích trên thị trường tài chính đã "vô tình hay cố ý ""tiếp tay" cho các phi vụ này.

1) Thổi giá chứng khoán, giao dịch gian lận

Điển hình trong cách thức "giao dịch gian lận" loại này trên thị trường chứng khoán (TTCK) VN là Tập đoàn BĐS FLC; hiện tại CEO Trịnh Văn Quyết đã bị khởi tố và bắt giam sau nhiều lần, trong hàng chục năm, thổi giá chứng khoán, kiếm lời hàng trăm, hàng ngàn tỉ đồng mà chỉ bị phạt vài trăm triệu đồng.

Vào ngày 10/1/2022, ông Quyết đã "bán chui" 74,8 triệu cổ phiếu FLC; không báo cáo, không công bố thông tin trước khi thực hiện giao dịch. Lợi nhuận nhờ bán chui ước tính lên tới 1.500 tỷ đồng. Ngày 18/1/2022, Ủy ban Chứng khoán Nhà nước đã ban hành quyết định xử phạt hành chính ông Trịnh Văn Quyết 1.5 tỷ đồng, mức cao nhất theo quy định; đồng thời áp dụng hình thức xử phạt bổ sung là đình chỉ hoạt động giao dịch chứng khoán 5 tháng.

Quá rẻ cho một phi vụ thao túng, cố tình vi phạm kiếm tiền. Nhưng năm 2022, ông Quyết đã không dễ dàng được tha thứ chỉ bằng nộp phạt sau gian lận giao dịch như nhiều lần trước đó.

Một nhóm cổ phiếu họ Louis "làm giá, thổi giá" cũng đã kéo theo xử lý hình sự ít nhất 4 bị can tội "thao túng thị trường chứng khoán". Hàng loạt các tài khoản của nhóm này được lập để mua đi, bán lại các mã chứng khoán này, tạo ra giao dịch ảo và giá trị ảo. Vấn đề là, nhóm này đã nhiều lần bị phạt hành chính do "thổi giá, làm giá", nhưng mức phạt quá nhẹ so với lợi nhuận.

Ngoài chế tài xử phạt quá nhẹ thì câu hỏi đặt ra là vì sao lại dễ dàng giao dịch gian lận và thổi giá chứng khoán để kiếm tiền đến vậy?

Tại Việt Nam, một công ty chứng khoán (CTCK) có "quyền lực" rất lớn; pháp luật cho phép CTCK vừa được tự doanh (tự mua bán chứng khoán kiếm lời), vừa môi giới chứng khoán (cho nhà đầu tư vay theo tỷ lệ nhất định trên mỗi mã chứng khoán họ kinh doanh), vừa được phép tư vấn phát hành trái phiếu doanh nghiệp, định giá tài sản đảm bảo... Thêm vào đó, bản thân các CTCK cũng là một công ty con của một ngân hàng thương mại (NHTM). Ở Việt Nam, có ít nhất 10 CTCK là công ty con của các NHTM lớn.

Tại Mỹ, luật quy định tổ chức môi giới thì không được tự doanh và ngược lại; hai tổ chức này có thể cùng một tập đoàn tài chính lớn, nhưng ít nhất nó phải hạch toán độc lập và hoạt động độc lập về quản trị.

Một nhóm cổ phiếu họ Louis "làm giá, thổi giá" cũng đã kéo theo xử lý hình sự ít nhất 4 bị can tội "thao túng thị trường chứng khoán". Hàng loạt các tài khoản của nhóm này được lập để mua đi, bán lại các mã chứng khoán này, tạo ra giao dịch ảo và giá trị ảo. Vấn đề là, nhóm này đã nhiều lần bị phạt hành chính do "thổi giá, làm giá", nhưng mức phạt quá nhẹ so với lợi nhuận.

Ngoài chế tài xử phạt quá nhẹ thì câu hỏi đặt ra là vì sao lại dễ dàng giao dịch gian lận và thổi giá chứng khoán để kiếm tiền đến vậy?

Tại Việt Nam, một công ty chứng khoán (CTCK) có "quyền lực" rất lớn; pháp luật cho phép CTCK vừa được tự doanh (tự mua bán chứng khoán kiếm lời), vừa môi giới chứng khoán (cho nhà đầu tư vay theo tỷ lệ nhất định trên mỗi mã chứng khoán họ kinh doanh), vừa được phép tư vấn phát hành trái phiếu doanh nghiệp, định giá tài sản đảm bảo... Thêm vào đó, bản thân các CTCK cũng là một công ty con của một ngân hàng thương mại (NHTM). Ở Việt Nam, có ít nhất 10 CTCK là công ty con của các NHTM lớn.

Tại Mỹ, luật quy định tổ chức môi giới thì không được tự doanh và ngược lại; hai tổ chức này có thể cùng một tập đoàn tài chính lớn, nhưng ít nhất nó phải hạch toán độc lập và hoạt động độc lập về quản trị.

Mô hình pháp lý của Việt Nam rủi ro ở chỗ, một công ty chứng khoán phi đạo đức muốn hỗ trợ "thổi giá" mã chứng khoán A, họ có thể dùng số tiền rất lớn của họ mua đầu tư chứng khoán A (tạo cầu); đồng thời cho nhà đầu tư vay đòn bảy lớn hơn mã chứng khoán khác (còn gọi là vay margin) nhằm khuyến khích đầu tư vào chứng khoán A. Công ty chứng khoán này cũng đồng thời khuyến nghị các nhà đầu tư mua mã chứng khoán A (qua chức năng tư vấn). Nếu nhiều tài khoản cá nhân được lập và mua đi bán chứng khoán A lại cùng với sự thông đồng của công ty chứng khoán thì khả năng thao túng và quyền lực thao túng là rất lớn.

Nếu công ty chứng khoán được thâu tóm bởi một tập đoàn BĐS thì sao? Thì tập đoàn BĐS đó hoàn toàn có "bệ phóng" làm giá, thổi giá chứng khoán của họ, có công cụ trong tay để phát hành trái phiếu doanh nghiệp huy động vốn, thậm chí cũng trở thành sân sau của ngân hàng thương mại mà không cần phải trực tiếp sở hữu một ngân hàng thương mại như trào lưu hơn 10 năm trước. Luật pháp Việt Nam hiện chưa cấm các doanh nghiệp sở hữu công ty chứng khoán, kinh doanh các sản phẩm tài chính trên thị trường.

2) Thổi giá đất để vay tiền từ ngân hàng thương mại

Nhìn lại vụ án Tập đoàn BĐS Vạn Thịnh Phát, chúng ta đều giật mình khi biết rằng phía công an ban đầu đã đóng băng tài khoản của gần 800 doanh nghiệp trong hệ sinh thái của Tập đoàn để phục vụ điều tra.

Tại sao một tập đoàn kinh doanh BĐS lại nhọc lòng tạo ra nhiều doanh nghiệp như vậy? Luật sư kinh tế H.T (giấu tên), người có 15 năm chuyên tư vấn về mua bán, sáp nhập (M&A) chia sẻ các doanh nghiệp trong hệ sinh thái như vậy có một trách nhiệm đó là mua đi bán lại các mảnh đất, dự án mà ông chủ thực sự của một tập đoàn BĐS sở hữu. Bằng cách này, giá trị BĐS tăng gấp hàng chục lần giá trị thực hoặc giá trị ban đầu của nó. Sau đó, mảnh đất hoặc dự án đó được đưa vào ngân hàng để vay vốn. Ngân hàng thương mại dựa trên hồ sơ mua bán mảnh đất, dự án đó để định giá và cho vay ra theo một tỷ lệ, thông thường là 70% giá trị định giá.

Câu hỏi đặt ra là NHTM nhiều năm kinh nghiệm trong định giá tài sản, cho vay BĐS; một chiêu "thổi giá" BĐS đơn giản như vậy có thể qua mặt NHTM sao? Nếu doanh nghiệp BĐS khó khăn trong việc trả các khoản nợ hiện tại ở NHTM thì NHTM đó cũng có động lực để phê duyệt các khoản vay mới với giá trị BĐS bị thổi phồng (nhằm đảo nợ). Nếu tệ hơn nữa, doanh nghiệp BĐS thậm chí còn có NHTM là sân sau hoặc đối tác ngầm thì chắc chắn NHTM sẽ "mắt nhắm mắt mở" cho các doanh nghiệp BĐS như vậy vay vốn.

Theo Tạp chí Ngân hàng, nhiều NHTM có tỷ lệ cho vay BĐS/tổng dư nợ vào tháng 6/2022 lên tới trên 50%. Theo Fiin Group, các NHTM và CTCK hiện nắm giữ khoảng 70-75% TPDN BĐS; CTCK là các tổ chức nắm giữ lượng TPDN BĐS lớn nhất (50-54%).

Đây là lý do khiến người gửi tiền mất niềm tin. Người gửi tiền đã ồ ạt rút tiền tại Ngân hàng thương mại (NHTM) cổ phần Sài Gòn (SCB) sau vụ việc Vạn Thịnh Phát do nghi ngờ SCB là ngân hàng "sân sau" của Tập đoàn BĐS Vạn Thịnh Phát. Chưa có báo cáo nào từ cơ quan chức năng khẳng định điều này. Nhưng niềm tin của người dân vào câu chuyện như vậy dường như lớn hơn nhiều so với các tuyên bố 'trấn an' từ Ngân hàng Nhà nước (NHNN) hay từ Chính phủ.

Với việc thổi giá BĐS làm tài sản đảm bảo, nếu tập đoàn BĐS đó không thể trả nợ thì tài sản mà NHTM phát mại cũng không đủ để đảm bảo bù lỗ. Nợ xấu trong hệ thống ngân hàng do cho vay BĐS sẽ tăng cao; rủi ro tín dụng BĐS lúc này chính là phần chìm của tảng băng nợ BĐS đang trôi mà thôi.

3) Lừa đảo huy động vốn nhờ 'sân sau'

Theo luật hiện hành, trái phiếu doanh nghiệp phát hành riêng lẻ có yêu cầu thấp về điều kiện phát hành, đơn giản vì đó như thỏa thuận cho vay nợ (bằng TPDN) giữa các doanh nghiệp lớn với nhau. Các tổ chức phải tự chịu trách nhiệm về quyết định đầu tư, kinh doanh của họ. Bản thân loại trái phiếu này cũng không được phép quảng bá trên phương tiện thông tin đại chúng hoặc internet.

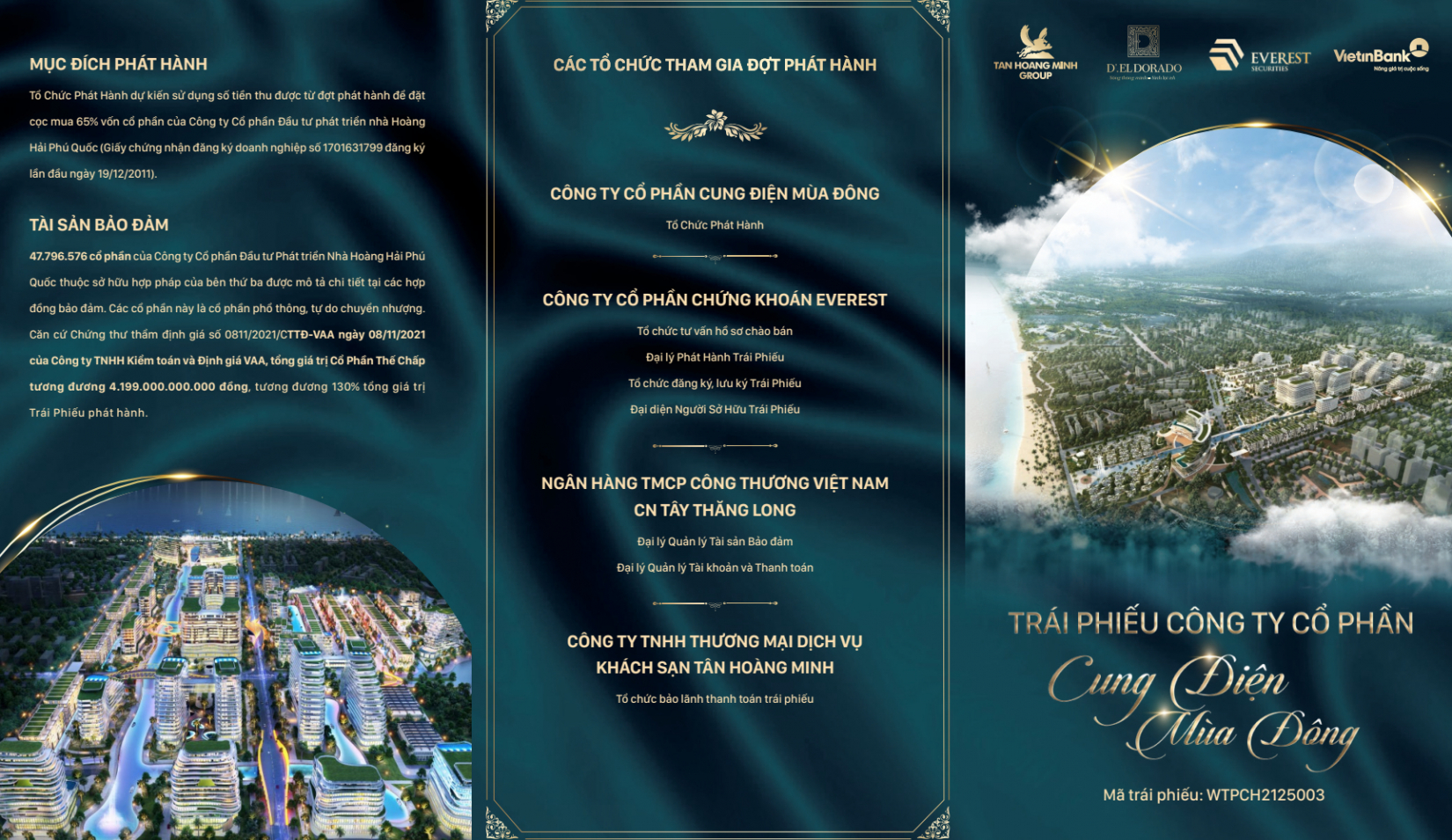

Công ty thuộc Tập đoàn BĐS Tân Hoàng Minh đã phát hành TPDN riêng lẻ. Sau đó, khối TPDN này được chính các CTCK, NHTM dưới vai trò Đại lý, cùng với doanh nghiệp, quảng bá và bán ra cho công chúng một cách bất hợp pháp. Dĩ nhiên, việc này được hợp thức hoá dưới hình thức như "hơp đồng hợp tác chiến lược"...

Tờ rơi giới thiệu trái phiếu doanh nghiệp Tân Hoàng Minh, phát hành bởi công ty con trong hệ thống (Nguồn: Ảnh chụp màn hình)

Về cơ bản, nhà đầu tư mua lại TPDN không có kiến thức tốt về tài chính, họ hầu hết là người gửi tiền ở các NHTM. Họ tin tưởng NHTM và công ty tài chính, tin rằng TPDN đó được bảo lãnh bởi công ty tài chính hoặc NHTM. Thực tế, NHTM không bảo lãnh phát hành TPDN. Về cơ bản, các NHTM và CTCK chỉ tư vấn phát hành TPDN, định giá tài sản đảm bảo, bảo chứng về tài khoản tiền thanh toán của doanh nghiệp BĐS đó mà thôi.

Về cơ bản, nhà đầu tư mua lại TPDN không có kiến thức tốt về tài chính, họ hầu hết là người gửi tiền ở các NHTM. Họ tin tưởng NHTM và công ty tài chính, tin rằng TPDN đó được bảo lãnh bởi công ty tài chính hoặc NHTM. Thực tế, NHTM không bảo lãnh phát hành TPDN. Về cơ bản, các NHTM và CTCK chỉ tư vấn phát hành TPDN, định giá tài sản đảm bảo, bảo chứng về tài khoản tiền thanh toán của doanh nghiệp BĐS đó mà thôi.

Nhưng việc NHTM có thể trở thành đại lý, thoải mái bán các sản phẩm huy động vốn của doanh nghiệp BĐS tạo ra một sự mập mờ lớn, một lỗ hổng lớn; các NHTM có thể vì làm sạch nợ xấu của mình (giúp doanh nghiệp BĐS đảo nợ) mà bán sản phẩm này cho người gửi tiền với lãi suất hấp dẫn. Hàng trăm nghìn tỷ đồng TPDN của Tân Hoàng Minh, Vạn Thịnh Phát đã phát tán ra thị trường bởi con đường như vậy.

4) Chiêu trò huy động vốn với lãi suất cao

Sự lũng đoạn của các doanh nghiệp BĐS còn tệ hơn sau cơn sóng thần TPDN.

Sau vụ khởi tố Tân Hoàng Minh, hàng loạt các doanh nghiệp BĐS đã nỗ lực mua lại TPDN trước hạn để tránh tầm ngắm của bên an ninh. Nhưng họ lấy tiền ở đâu ra để mua lại trước hạn hàng chục, trăm ngàn tỷ đồng TPDN đã phát hành?

Theo chia sẻ của cô P.T (giấu tên), người đang làm việc cho công ty tài chính, vốn là công ty con của một Tập đoàn BĐS khá danh tiếng, công ty của cô làm có tên, trụ sở và số điện thoại giống hệt với công ty của chính tập đoàn này đã niêm yết trên sàn giao dịch chứng khoán. Bản thân các nhân viên như cô ban đầu cũng tưởng rằng mình đang làm việc cho một công ty tài chính tốt, minh bạch, được niêm yết trên sàn giao dịch. Nhưng cô đã phát hiện rằng cô làm việc cho một công ty song sinh; mọi hoạt động của nó không được báo cáo ra công chúng, toàn bộ thông tin bị che giấu.

Công ty song sinh như vậy làm gì? Họ tuyển dụng những người có vị trí trong các NHTM lớn, những người có uy tín với nhiều khách hàng cá nhân giàu có. Bản thân các nhân viên, quản lý NHTM đã mệt mỏi sau một thời gian dài phải bán bảo hiểm cho người vay tiền, họ đều muốn chuyển việc. Các nhân viên này được yêu cầu huy động vốn với lãi suất cao qua hình thức hợp đồng hợp tác kinh doanh, hợp đồng mua nhà trả trước... Theo cô P.T, công ty cô làm chỉ trong hơn một năm đã huy động nhiều bằng một NHTM nhỏ. Số tiền này để Tập đoàn BĐS kia dùng để trả nợ TPDN đã phát hành.

Tuy nhiên, toàn bộ khoản huy động mới với lãi suất cao đã trở thành nợ xấu, Tập đoàn BĐS kia đã không có tiền để trả cho bất kỳ nhà đầu tư nào. Nhưng khoản nợ xấu này không được ghi nhận là "nợ xấu" hay là "nợ" trong hệ thống tài chính của Việt Nam; nó chỉ đơn giản nằm ở khoản mục "khoản phải trả" trong một công ty tài chính nho nhỏ, thuộc một tập đoàn kinh doanh BĐS mà thôi.

Cô P.T đau khổ chia sẻ rằng cô cảm thấy mình như một "kẻ lừa đảo", "sự nghiệp và uy tín trong ngành tài chính của cô tan tành".

Khi được hỏi liệu Tập đoàn BĐS kia có bị khởi tố không? Cô trả lời rằng nếu vì huy động vốn lãi suất cao thì chưa chắc bị khởi tố bởi vì Tập đoàn này đã thuê rất nhiều luật sư để soạn thảo các hợp đồng huy động vốn nơi mà toàn bộ rủi ro sẽ thuộc về nhà đầu tư.

Sự lũng đoạn của các doanh nghiệp BĐS còn tệ hơn sau cơn sóng thần TPDN.

Sau vụ khởi tố Tân Hoàng Minh, hàng loạt các doanh nghiệp BĐS đã nỗ lực mua lại TPDN trước hạn để tránh tầm ngắm của bên an ninh. Nhưng họ lấy tiền ở đâu ra để mua lại trước hạn hàng chục, trăm ngàn tỷ đồng TPDN đã phát hành?

Theo chia sẻ của cô P.T (giấu tên), người đang làm việc cho công ty tài chính, vốn là công ty con của một Tập đoàn BĐS khá danh tiếng, công ty của cô làm có tên, trụ sở và số điện thoại giống hệt với công ty của chính tập đoàn này đã niêm yết trên sàn giao dịch chứng khoán. Bản thân các nhân viên như cô ban đầu cũng tưởng rằng mình đang làm việc cho một công ty tài chính tốt, minh bạch, được niêm yết trên sàn giao dịch. Nhưng cô đã phát hiện rằng cô làm việc cho một công ty song sinh; mọi hoạt động của nó không được báo cáo ra công chúng, toàn bộ thông tin bị che giấu.

Công ty song sinh như vậy làm gì? Họ tuyển dụng những người có vị trí trong các NHTM lớn, những người có uy tín với nhiều khách hàng cá nhân giàu có. Bản thân các nhân viên, quản lý NHTM đã mệt mỏi sau một thời gian dài phải bán bảo hiểm cho người vay tiền, họ đều muốn chuyển việc. Các nhân viên này được yêu cầu huy động vốn với lãi suất cao qua hình thức hợp đồng hợp tác kinh doanh, hợp đồng mua nhà trả trước... Theo cô P.T, công ty cô làm chỉ trong hơn một năm đã huy động nhiều bằng một NHTM nhỏ. Số tiền này để Tập đoàn BĐS kia dùng để trả nợ TPDN đã phát hành.

Tuy nhiên, toàn bộ khoản huy động mới với lãi suất cao đã trở thành nợ xấu, Tập đoàn BĐS kia đã không có tiền để trả cho bất kỳ nhà đầu tư nào. Nhưng khoản nợ xấu này không được ghi nhận là "nợ xấu" hay là "nợ" trong hệ thống tài chính của Việt Nam; nó chỉ đơn giản nằm ở khoản mục "khoản phải trả" trong một công ty tài chính nho nhỏ, thuộc một tập đoàn kinh doanh BĐS mà thôi.

Cô P.T đau khổ chia sẻ rằng cô cảm thấy mình như một "kẻ lừa đảo", "sự nghiệp và uy tín trong ngành tài chính của cô tan tành".

Khi được hỏi liệu Tập đoàn BĐS kia có bị khởi tố không? Cô trả lời rằng nếu vì huy động vốn lãi suất cao thì chưa chắc bị khởi tố bởi vì Tập đoàn này đã thuê rất nhiều luật sư để soạn thảo các hợp đồng huy động vốn nơi mà toàn bộ rủi ro sẽ thuộc về nhà đầu tư.

Cuối cùng chỉ có nhà đầu tư và người dân VN phải gánh chịu hậu quả.

Nguồn: Trên mạng, có điều chỉnh.

doanh nghiệp phải kinh bang tế thế phụng sự con người Hồi sau sẽ rõ cho cái gọi là KT thị trường định hướng XHCN duy nhất trên thế giới chỉ có ở xứ Đông Lào

Trả lờiXóa